10.3 Dinámica de Deuda

10. 3. 1 Evolución del stock de deuda en 2022

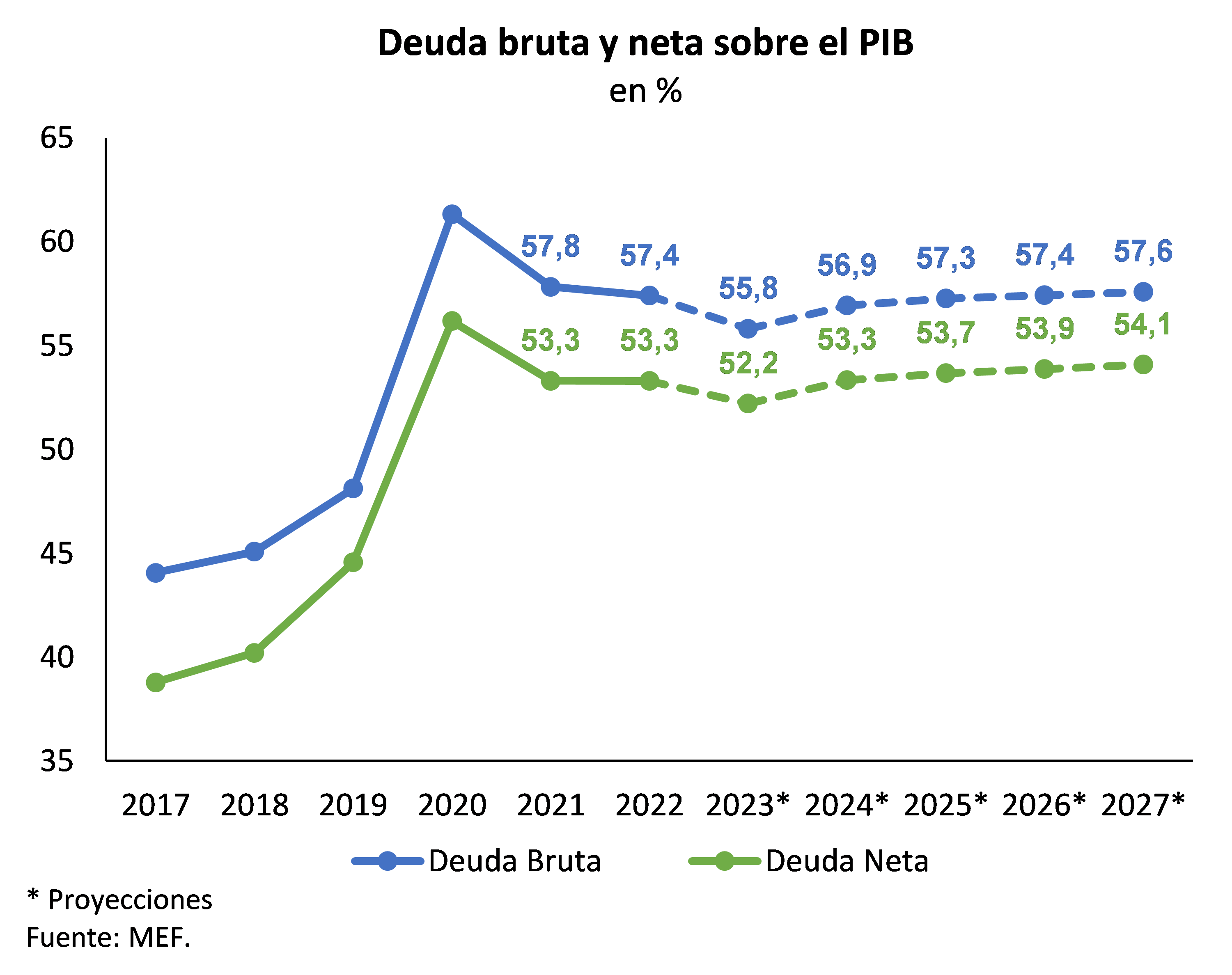

La deuda bruta cerró 2022 en 57.4% del PIB, en línea con el cociente estimado para dicho año en la Rendición de Cuentas y Balance de Ejecución Presupuestal del Ejercicio 2021 (57.6% del PIB). Ello implicó una disminución de 0,43 puntos porcentuales respecto al cierre de 2021, mientras que la deuda neta se mantuvo estable durante el mismo período.

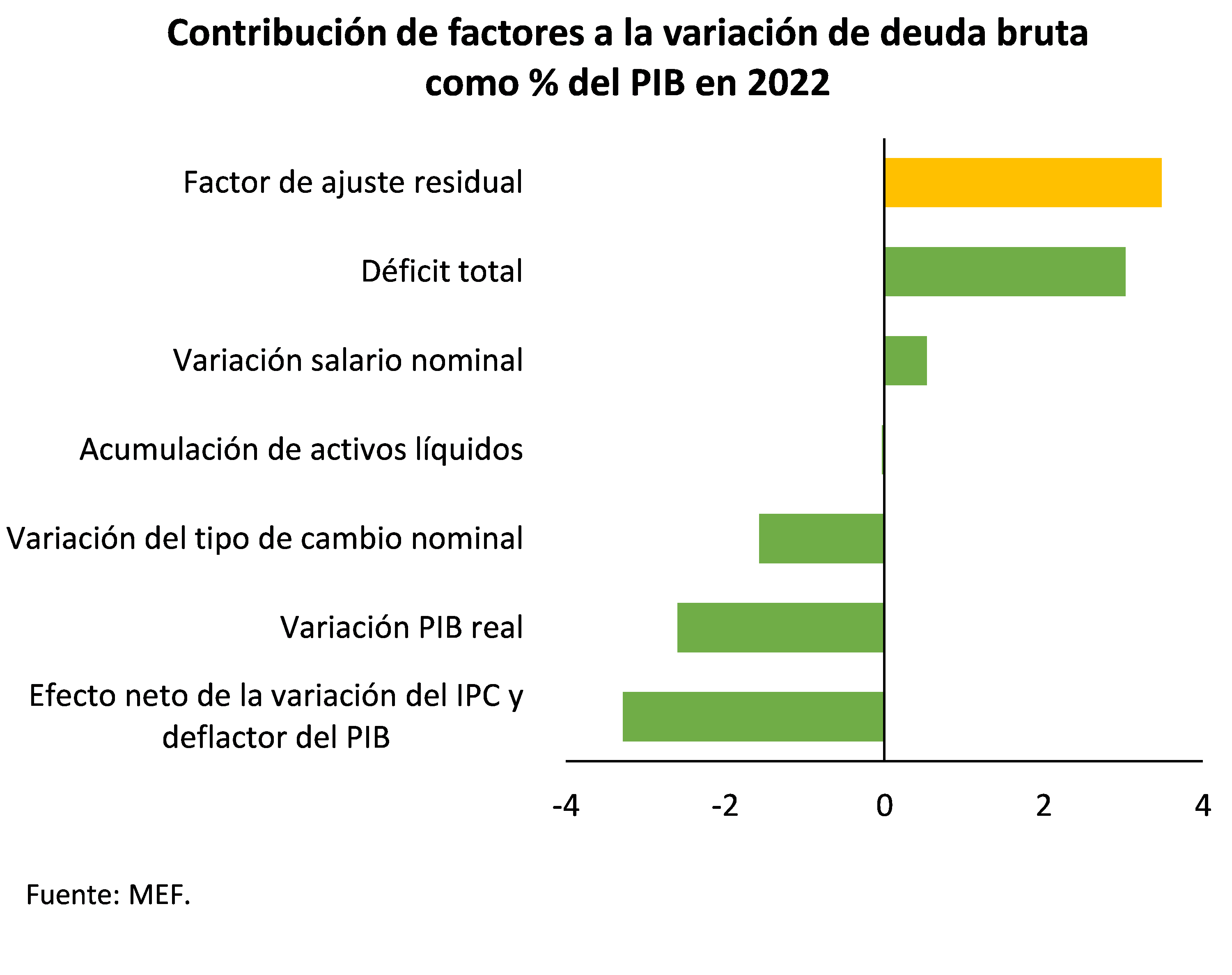

Utilizando la metodología presentada en la Exposición de Motivos del Proyecto de Ley de Presupuesto Nacional 2020-2024, es posible desagregar la incidencia de los distintos determinantes macroeconómicos en la variación entre 2021 y 2022 de la deuda bruta como porcentaje del PIB. Como se observa en el gráfico debajo, el principal factor fue el déficit fiscal (con una incidencia de 3 puntos porcentuales). La apreciación de la moneda también tuvo un impacto significativo en la caída del cociente deuda/PIB, dada la aún alta dolarización de la deuda y el componente transable en la estructura del PIB. El efecto combinado de la variación del IPC y del deflactor del PIB nominal tuvo un efecto neto de reducción del cociente de deuda[1].

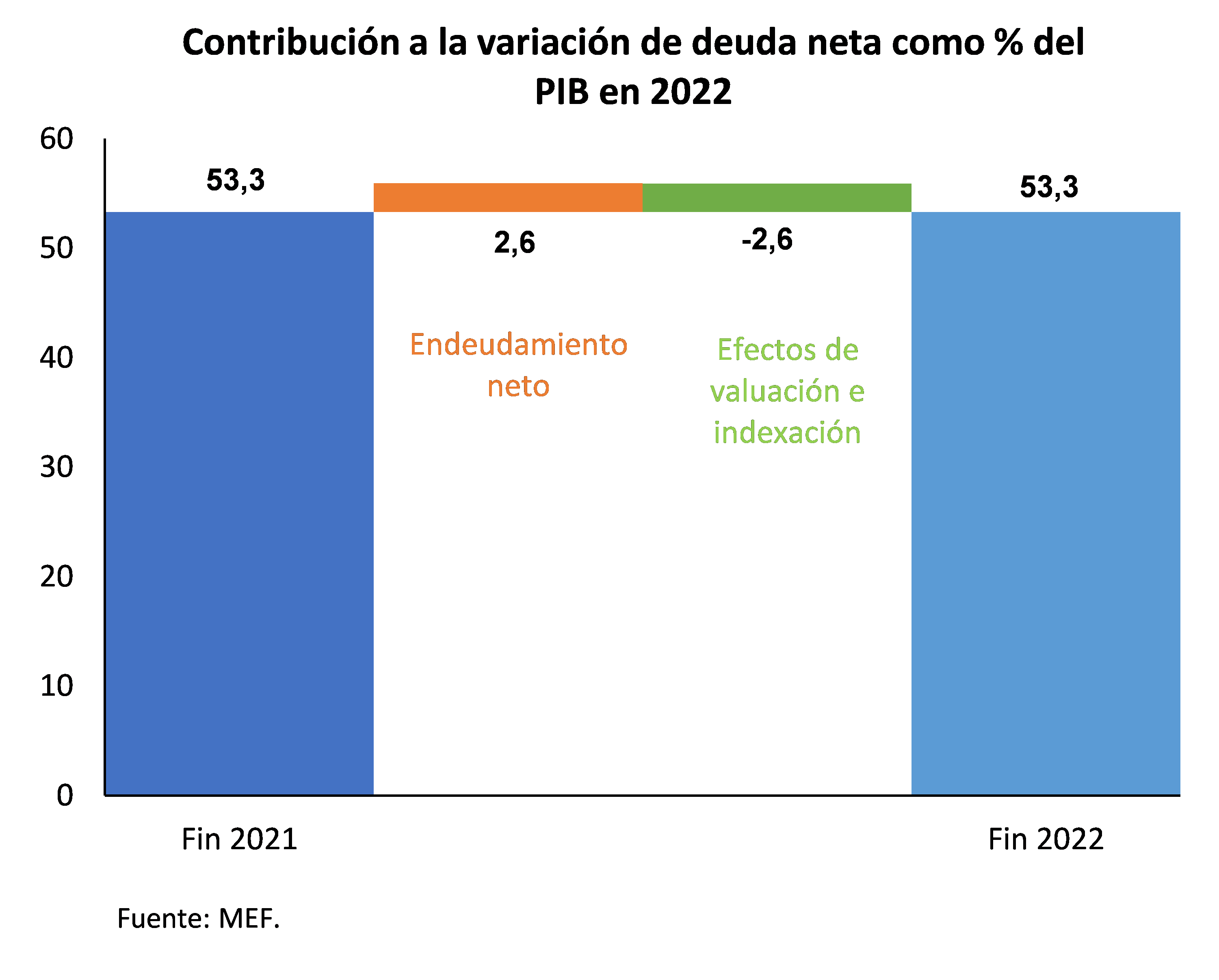

También es posible descomponer la variación entre 2021 y 2022 en la deuda neta como porcentaje del PIB, identificando la contribución del flujo de endeudamiento neto. Como se muestra en la gráfica debajo, el endeudamiento neto contribuyó en 2,6 puntos porcentuales a la variación del cociente deuda neta/PIB en dicho período. Sin embargo, el efecto combinado de los movimientos intra-anuales en los tipos de cambio, tasas, salarios y precios sobre stocks de activos y pasivos y PIB, tuvieron una contribución negativa que compensó casi enteramente el endeudamiento neto, explicando que el cociente de stock de deuda neta se haya mantenido estable.

10. 3. 2 Dinámica de la deuda 2023-2027: escenario base

La sostenibilidad de la deuda hace referencia a la noción de que el volumen de deuda respecto al tamaño de la economía no crezca indefinidamente, asegurando la solvencia de largo plazo del gobierno. Por ejemplo, en una economía que no crece, un déficit primario constante financiado con deuda no resulta viable en el largo plazo, porque cada nueva emisión de deuda genera una mayor carga intereses que aumenta el déficit total (primario más intereses) y exige mayores emisiones de deuda y, así sucesivamente. En consecuencia, la deuda total, como porcentaje del PIB, aumentaría en forma persistente.

Para proyectar y analizar la evolución del stock de deuda (bruta y neta) del Gobierno Central como porcentaje del PIB, se utiliza un modelo que resume la ecuación canónica de la restricción presupuestaria del Gobierno expresada en pesos corrientes[2]. Partiendo del nivel y composición por monedas, instrumentos, tasas y plazos de los pasivos y activos del gobierno a fin de 2022, el modelo incorpora como insumos:

1) El escenario macroeconómico de Uruguay e internacional para el período 2023-2027, asumiendo exógenamente la evolución de variables financieras internacionales, en base a proyecciones de fuentes públicas reconocidas. En el cuadro debajo se presentan los valores proyectados (promedio anual) de las tasas de interés relevantes para el período 2023-2027:

2) El programa financiero descrito en el capítulo de Gestión de Deuda, que incluye el monto anual de emisiones por moneda y el perfil de servicio de deuda (amortizaciones y pago de intereses) pre-determinado.

3) Variables objetivos de gestión de deuda, consistente con: (i) una ponderación de la deuda en moneda nacional del Gobierno levemente mayor de 50% al finalizar el año 2024, y (ii) un nivel de liquidez y líneas de crédito precautorias a fin de cada año que sea al menos 100% del servicio de deuda proyectado para el año subsiguiente.

La tabla y gráfico debajo presentan los resultados de la dinámica de deuda en el escenario central derivados del modelo:

De acuerdo con los resultados de la dinámica de deuda del modelo, para fin de 2023 se estima una caída en aproximadamente 1,6 puntos porcentuales del PIB en la deuda bruta y de 1,1 puntos porcentuales en la deuda neta del Gobierno, respecto a fin de 2022. La contribución proyectada de los factores determinantes para la deuda bruta se presenta en el gráfico debajo:

Tal como se observa en el gráfico, el déficit fiscal tiene una contribución positiva a la evolución proyectada de la deuda bruta como porcentaje del PIB. Asimismo, la variación del tipo de cambio nominal proyectada durante 2023 contribuye a reducir la deuda bruta como porcentaje del PIB, y el aumento esperado del salario nominal impacta en el incremento de la deuda bruta dada la proporción que está denominada en UP. Por último, para 2023 se proyecta una contribución a la baja sobre la relación deuda/PBI del efecto neto de: (i) la variación del IPC (que aumenta el stock nominal de deuda dado que la proporción de la deuda indexada a la UI es casi un tercio del total) y (ii) del deflactor del PIB (que reduce el cociente al aumentar el PIB nominal en pesos).

Para el resto del período (2024-2027), el modelo proyecta un patrón de convergencia de la deuda bruta y neta del Gobierno Central a 57,6% y 54,1%, respectivamente─ alcanzando una trayectoria estable sobre la base de un manejo fiscal responsable, un mayor crecimiento de la economía y un ritmo gradual de aumento del tipo de cambio real. Por su parte, se aprecia una reducción significativa en la tasa de interés efectiva, que contribuye a mitigar la dinámica de endeudamiento.

10. 3. 3 Análisis de sensibilidad y cuantificación de la incertidumbre en las proyecciones de base

El modelo de dinámica de deuda descrito en la sección anterior permite trazar una proyección anual del cociente deuda sobre el PIB bajo cierto escenario macroeconómico y de finanzas públicas de base, y dada la estrategia de financiamiento planteada. Si bien dicha proyección es importante para evaluar y apoyar la toma de decisiones de políticas económicas, igualmente importante es comprender la potencial variabilidad de dicha trayectoria a cambios en el escenario base.

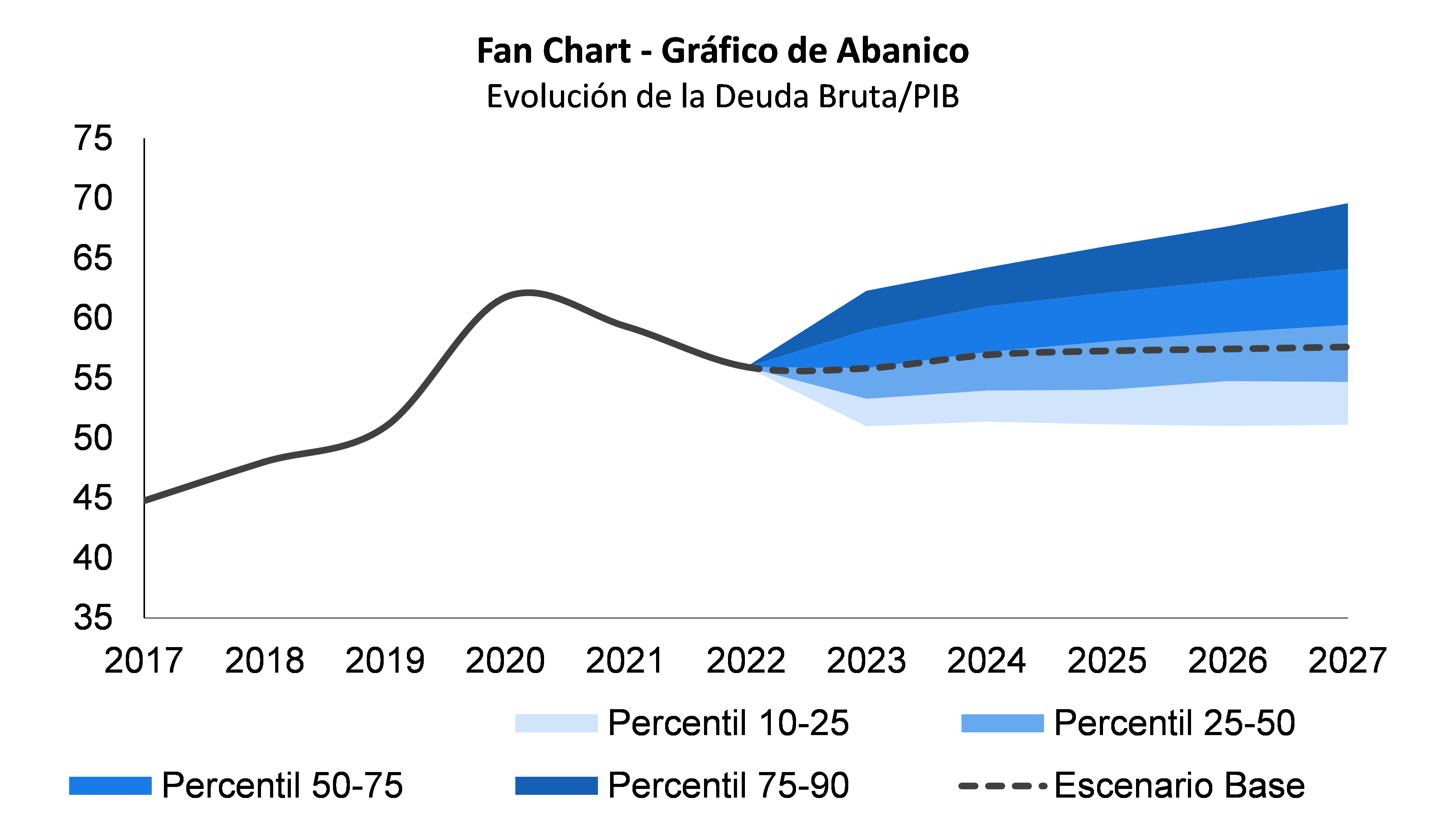

En esta sección se explicita y cuantifica la incertidumbre que existe en el ejercicio de pronóstico de la evolución de la deuda. Para ello, se considera la posibilidad que el comportamiento futuro de algunas de las variables que determinan la dinámica de deuda se vea expuestas a shocks aleatorios que las desvían del valor asumido en el escenario base. Estos shocks se construyen en base al comportamiento histórico de las variables y sus interrelaciones a lo largo del ciclo. Se obtiene así un rango posible de trayectorias de deuda sobre PIB con una distribución probabilística asociada (conocido como fan chart o gráfico de abanico), que permite evaluar la distribución de riesgos alrededor de la proyección puntual que surge del escenario base.

El escenario base del modelo es el derivado por el MEF siguiendo la metodología presentada en el Anexo Metodológico de la Exposición de Motivos de la Ley de Presupuesto Nacional. La construcción consistente del fan chart alrededor de la proyección central se describe en la Exposición de Motivos de la Rendición de Cuentas 2021, y se basó en la metodología y asesoramiento técnico del Fondo Monetario Internacional, utilizando la herramienta Debt Dynamics Tool (DDT) descrita en Acosta-Ormaechea y Martínez (2021).

Siguiendo la metodología allí descrita, se simularon 1.000 escenarios distintos donde se aplican shocks aleatorios al crecimiento real del PIB y a la tasa de interés en dólares amplificada por variaciones en el tipo de cambio real (manteniendo el valor de base proyectado del déficit fiscal primario como porcentaje del PIB y la tasa de interés doméstica). Los shocks se distribuyen considerando la media y desvío estándar propios de las series en cuestión, así como los comovimientos entre las mismas, durante el período 2008 hasta 2022 inclusive.[3]

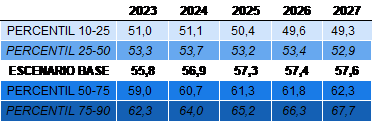

El siguiente gráfico y tabla conjunta muestran el Fan Chart asociado a la proyección de deuda bruta sobre PIB del Gobierno Central. Se destacan tres características fundamentales:

- El escenario central (la línea negra punteada), que se describió en la sección anterior.

- El grado de incertidumbre asociado a esta proyección, que está dado por la amplitud del “cono” de dispersión de posibles trayectorias alrededor de la senda central de pronóstico. Esta incertidumbre se explicita a través de distintas franjas marcadas en tonalidades de azul (llamadas intervalos de confianza). Estos intervalos permiten aproximar cuan probable es que la deuda proyectada se ubique en cada año dentro de cierto rango de valores.

- El balance de riesgos, que viene dado por la asimetría (sesgos) en la probabilidad acumulada por encima y por debajo del escenario central.

Para cada año del sendero de proyección, el rango de valores entre la cota superior y la cota inferior del abanico acumula un 80% de probabilidad de ocurrencia. Por ejemplo, la probabilidad de que en 2024 el endeudamiento bruto se sitúe entre 51,1% (percentil 10) y 64% del PIB (percentil 90) es de 80%[4]. A medida que el horizonte de proyección se extiende, la amplitud del Fan Chart aumenta y los pronósticos se vuelven más inciertos, lo que hace que las probabilidades estén menos concentradas. En 2027, por ejemplo, el rango de valores de la deuda que acumula el 80% de probabilidad va entre 49,3% y 67,7%, que es significativamente más amplio que el correspondiente a 2024. Por último, y dados los supuestos utilizados en la construcción de los shocks y el comportamiento cíclico de las variables, el leve sesgo en la dispersión indica que es más plausible que se materialicen en el futuro niveles de deuda/PIB más altos que los proyectados en el escenario base, que niveles de deuda más bajos que en el escenario central.

[1] El factor residual de ajuste, que también se presenta en el gráfico, asegura la consistencia entre: (i) la variación del stock de la deuda pública bruta en el período considerado, (ii) el flujo de endeudamiento neto en el año y (iii) los efectos de valuación e indexación captados en el modelo. Este factor incluye diferencias en cotizaciones de monedas extranjeras, los efectos de las emisiones de mercado por arriba o por debajo de la par, el pago de cupones de la deuda en distintos momentos del año y el tratamiento estadístico de los bonos de capitalización del BCU, entre otros.

[2] Por más información respecto a la metodología utilizada en el modelo, por favor acceda al anexo metodológico incluida en la Exposición de Motivos, Proyecto de Ley de Presupuesto Nacional 2020-2024.

[3] El supuesto de distribución normal conjunta de los shocks implica un gráfico de abanico simétrico, por construcción. Con la metodología DDT, es posible incluir restricciones en la distribución de los shocks para así obtener fan charts asimétricos. En este ejercicio, el máximo valor que un shock positivo puede tomar tanto en el crecimiento real del PIB como en la tasa de interés extranjera aumentada por cambios en el tipo de cambio real, es de un desvío estándar (equivalentes a 3,4% y 7,8%, respectivamente).

[4] El gráfico y la tabla también muestran las probabilidades de que la deuda bruta sobre PIB asuma valores en diferentes intervalos disjuntos.